IN BREVE

Il credit score è molto importante in quanto è la base di partenza per richiedere, ad esempio, una carta di credito, un finanziamento, affittare un appartamento, stipulare un leasing per l’automobile etc. Se si pensa di trasferirsi negli Stati Uniti per periodi molto lunghi, bisogna prendere dimestichezza con questo strumento, assolutamente da non sottovalutare. Trasferirsi negli USA comporta partire da zero: alle banche e agli istituti finanziari in generale non interessa se siete stati “bravi pagatori” in Europa. Dovrete costruirvi una credit history da zero. Non conta quello che avete all’estero o come usiate la debit card del vostro conto corrente Europeo o Americano. Per costruire credit rating, vi serve per prima cosa una carta di credito. Per far ciò è essenziale ottenere la SSN (Social Security Number), un po’ di pazienza e tanta attenzione. Tuttavia, non scoraggiatevi. Come dicono qui in America, meglio non avere credit history anziché averne una non proprio rosea. Non sottovalutate mai l’importanza del credit score: avrà un impatto finanziario serio sul vostro futuro se non gestito correttamente.

1. Cos’è

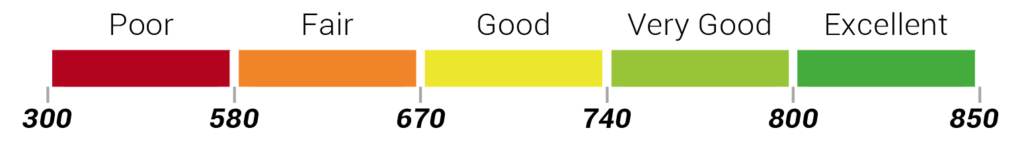

Il Credit Score è un numero che rappresenta la capacità di un debitore di far fronte ai propri impegni finanziari. Il numero, il cui range è tra i 300 e gli 850 punti, è diviso nelle seguenti sezioni:

Ne consegue che, più tale numero è alto, maggiori sono le probabilità di successo nell’affittare un appartamento o nel richiedere prestiti. Tale numero è aggiornato settimanalmente da determinati istituti (credit bureau quali Equifax, Experian e TransUnion) ed è un numero che cambia ogniqualvolta si presenti un evento positivo o negativo nella storia del credito (credit history) di un soggetto. Il credit score (calcolato tramite il modello FICO), può essere richiesto direttamente a tali credit bureau i quali rilasceranno, previo pagamento di circa $20, un attestato, denominato appunto credit report.

Ne consegue che, più tale numero è alto, maggiori sono le probabilità di successo nell’affittare un appartamento o nel richiedere prestiti. Tale numero è aggiornato settimanalmente da determinati istituti (credit bureau quali Equifax, Experian e TransUnion) ed è un numero che cambia ogniqualvolta si presenti un evento positivo o negativo nella storia del credito (credit history) di un soggetto. Il credit score (calcolato tramite il modello FICO), può essere richiesto direttamente a tali credit bureau i quali rilasceranno, previo pagamento di circa $20, un attestato, denominato appunto credit report.

2. A cosa serve

Come giá ampiamente accennato in precedenza, il credit score è di fondamentale importanza per coloro che vivono negli Stati Uniti. In genere viene richiesto quando si vuole eseguire una delle seguenti operazioni:

- Affittare un appartamento. Nel caso si decidesse di stipulare un lease, ossia un contratto di affitto di almeno dodici mesi, specialmente nelle più grosse metropoli dove vi è “concorrenza” nell’affittare un appartamento, avere un credit score alto è vitale. Il landlord (proprietario), infatti, vi chiederà i vostri dati (tra cui il Social Security Number) e interrogherà i credit bureau citati in precedenza per sapere se siete dei bravi o cattivi pagatori in passato. In genere, per ovviare all’assenza del credit score oppure ad un punteggio basso, si richiede un deposito più alto oppure più mesi pagati in anticipo di quelli richiesti (in una città come New York chiederanno molto probabilmente 12 mesi di anticipo).

- Si richiede una carta di credito. Quando facciamo richiesta per una carta di credito presso una banca o presso la compagnia stessa (es. Amex), tali istituti di credito valutano il credit score come strumento per prendere una decisione finale (tuttavia, ogni istituto ha una formula segreta nel fornire una decisione, quindi alla fine non si conosce quale impatto abbia sul giudizio finale). Ricordiamoci, inoltre, che le carte di credito sono molto diverse tra loro. Ogni carta, infatti, presenta determinati tassi di interesse, plafond, e benefits (ad esempio Cash Back oppure Travel Rewards): per questo motivo, in genere, le carte di credito con maggiori benefits vengono rilasciate solo a persone con un determinato credit score e, naturalmente, con un determinato stipendio.

- Si richiede un finanziamento per comprare un’automobile. Le società finanziarie legate alla case automobilistiche controllano sempre il credit score nel caso vogliate richiedere un finanziamento: a seconda del vostro punteggio, verrà calcolato il tasso di interesse e il periodo di payback (numero di rate mensili o installments).

- Si richiede un mutuo per la casa. Coi mutui, in genere, gli istituti finanziari tendono ad avere parametri molto più selettivi nel determinare se concedere un mutuo e, in caso di esito positivo, il credit score influenzerà il calcolo del tasso d’interesse e il payback period.

- Si stipula un’assicurazione. Sta sempre prendendo più piede il ricorso ad analisi del credit score da parte delle compagnie di assicurazioni sui richiedenti assicurazioni auto oppure per la casa: questo per valutare quanto queste persone possono essere coperte e, di conseguenza, a quanto corrisponderà il premio annuale.

Prima di passare alla prossima sezione, vale la pena ricordare che anche in Italia esiste un credit score: l’unica differenza è che tale punteggio non è importante tanto quanto negli Stati Uniti (ad esempio, nessuno vi chiederà il vostro rating alla Centrale Rischi della Banca d’Italia oppure a CRIF per affittare un appartamento).

3. Come viene calcolato

Il credit score è calcolato sulla base di accounts, ossia il numero di linee di credito aperte. Prima di procedere, è importante capire la natura degli accounts che compongono il credit report e che, appunto, concorrono al calcolo del credit score stesso.

- Revolving accounts(carte di credito), ossia linee di credito che offrono la possibilità al debitore di effettuare pagamenti vari tutti i mesi (es. al supermercato). Tale debitore dovrà saldare l’importo della propria carta ogni mese ed è spesso soggetto ad un pagamento minimo (minimum payment). E’ possibile, in caso di difficoltà, posticipare i pagamenti (pagando, però, un alto tasso di interesse).

- Installment accounts, ossia linee di credito in cui ogni balance deve essere totalmente saldato a fine mese. Esempi sono i prestiti per gli studenti (student loans), i mutui per la casa (mortgages), finanziamenti per acquisto di beni (es. automobile) etc.. In genere, l’importo da corrispondere mensilmente è una rata (installment) fissa, composta da quota capitale e quota interessi.

- Open account. Sono linee di credito il cui balance deve essere pagato alla fine di ogni mese. A differenza dei revolving accounts, non è possibile posticipare la data di pagamento, e di conseguenza nessun interesse è applicato. Esempi possono essere abbonamenti del telefono cellulare, bollette di casa etc. In genere questo tipo di accounts non viene tenuto in considerazione nel calcolo del credit score: tuttavia, va sottolineato che i creditori, in caso di mancato pagamento possono segnalare ai credit bureau il mancato pagamento, che potrebbe negativamente incidere sul punteggio totale.

Gli “ingredienti” usati al fine di calcolare il punteggio sono, in tutto, cinque. Ognuno presenta un proprio peso nel calcolo. Osserviamo le percentuali e commentiamo ciascuna voce.

3.1 Payment history (35%)

La prima cosa che un prestatore vuole sapere è se il richiedente ha sempre rispettato le proprie obbligazioni passate. I pagamenti sono sempre stati fatti in tempo oppure in ritardo? Alcuni pagamenti sono stati “saltati”? Se si è verificato un evento negativo (es. mancato pagamento), quando è successo? Quanto era l’importo? Tutte queste informazioni hanno un impatto molto forte sul punteggio. In genere, i credit bureaus ottengono informazioni sugli accounts aperti, ossia:

- carte di credito (Visa, MasterCard, Amex, Discover),

- retail accounts (ad esempio carte di credito offerte da centri commerciali o catene retail, tipo Macy’s o Best Buy),

- prestiti in generale (esempio le rate dell’automobile o del mutuo, student loans),

- informazioni pubbliche, quali bancarotte (bankruptcies) pignoramenti (foreclosures), cause legali (liens and judgements), ipoteche (liens).

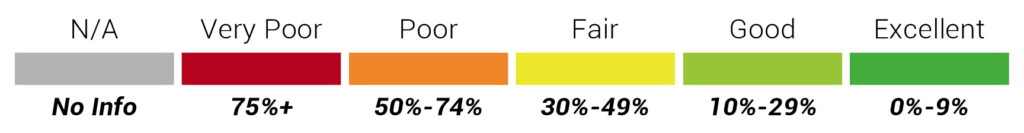

CONSIGLIO: al fine di costruire un buon credit score (o mantenerlo alto) pagate regolarmente la vostra carta di credito prima della due date, ossia la data di chiusura di periodo. Potete impostare sul vostro conto corrente i pagamenti automatici (un po’ come funziona in Italia). State anche attenti quando vi offriranno una tessera sconto nelle varie catene retail: è possibile vi facciano firmare per ottenere una carta di credito. Capita spesso infatti che una persona firmi dalla fretta e si ritrovi a casa una carta di credito senza saperlo. Scordandosi, ovviamente si mancano dei pagamenti e, il punteggio, ne risentirebbe molto. Il grafico seguente illustra quanto siano stretti i parametri relative ai pagamenti:

La percentuale è infatti calcolata dividendo i pagamenti “on time” con i pagamenti totali. Ad esempio, se Mario si fosse scordato un pagamento mensile su un account revolving (carta di credito) su tutti i 54 effettuati mensilmente (payment history), Mario otterrebbe uno score del 98%, ossia Fair (calcolato come 53 pagamenti effettuati in tempo diviso i pagamenti totali, 54).

3.2 Amount of Debt (30%)

Rappresenta quanto ammontare di credito un creditore sta usando e quanto debito risulta ancora da rimborsare. Per quanto riguarda i revolving account (carte di credito), i credit bureau valutano:

- Il debito complessivo e lo rapportano al limite delle line di credito (credit utilization rate). Tale rapporto viene calcolato dividendo la somma dei balance presenti sugli account revolving con il limite totale delle carte di credito (plafond). Ad esempio, se avessimo tre carte di credito con i seguenti dati:

Il nostro credit card utilization rate sarebbe del 13%. In media, la percentuale migliore rimane sotto il 9%. Il grafico seguente mostra, infatti come viene calcolato l’impatto del credit utilization rate sul credit score.

Il numero di revolving accounts aperti e chiusi. In generale, i prestatori gradiscono che i propri richiedenti abbiano più account di natura diversi. Tuttavia, risulta molto più importante avere un ottimo utilization rate: in media, coloro con punteggi molto alti hanno una media di tre account aperti (nonostante sia classificato come very poor nell’immagine sottostante). Naturalmente, questo dato dipende anche dalle esigenze personali: non ha senso, infatti, che una persona richieda più linee di credito quando in realtà non ne ha bisogno, solo per aumentare il credit score…

Il numero di revolving accounts aperti e chiusi. In generale, i prestatori gradiscono che i propri richiedenti abbiano più account di natura diversi. Tuttavia, risulta molto più importante avere un ottimo utilization rate: in media, coloro con punteggi molto alti hanno una media di tre account aperti (nonostante sia classificato come very poor nell’immagine sottostante). Naturalmente, questo dato dipende anche dalle esigenze personali: non ha senso, infatti, che una persona richieda più linee di credito quando in realtà non ne ha bisogno, solo per aumentare il credit score…

Per quanto riguarda invece gli installment loans (ossia finanziamenti e mutui), conta molto a quanto ammonta il debito residuo. Ad esempio, se abbiamo stipulato un finanziamento da $1,000 dollari e abbiamo ripagato $200, avremo l’80% da ripagare ancora. Calando, col tempo (se i pagamenti vengono eseguiti e in tempo), questo dato avrà un buon impatto sul lungo termine, nonostante quello negativo nel breve.

CONSIGLIO: controllate sempre il vostro balance e utilizzate sempre di più la carta don plafond più alto (a parità di spese). Per tenere il credit utilization rate basso, effettuate più pagamenti anziché’ attendere il prossimo closing date (data in cui si deve saldare l’importo dovuto). Appena avete l’opportunità, richiedete più carte di credito, gratuite, con un plafond alto. E tenetele ferme: aiuterà a diminuire il credit utilization rate.

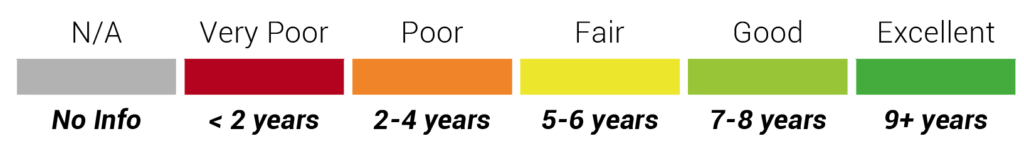

3.3 Lenght of Credit History (15%)

Ai fini del calcolo del credit score, è importante sapere quando i credit accounts sono stati aperti. Maggiore la storia, maggiore sarà il credit score, il quale, nello specifico, tiene in considerazione l’età dell’account più vecchio, l’età media di tutti gli account attivi ed il tipo (ad esempio, se si tratta di un revolving oppure installment). Come ci mostra il grafico, sottostante, più credit history abbiamo, maggiore sarà l’impatto positivo sul credit score.

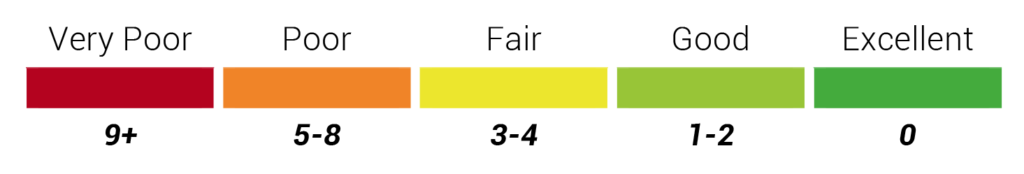

3.4 New Credit (10%)

Questa categoria tiene in considerazione quanti nuovi accounts sono stati aperti di recente nonché’ le richieste di aperture (credit inquiries). Per quanto riguarda il numero di richieste (ad esempio, mi reco in banca per richiedere una carta di credito), meno inquiries si hanno, meglio è, come dimostra l’immagine che segue:

Le inquiries che possono apparire sul credit report si dividono in due tipi: soft e hard inquiries. Mentre entrambe le tipologie permettono ad una parte terza (esempio la banca) di verificare il credit score e il credit report, solo le hard inquiries possono negativamente influire sul credit score. Vediamo in dettaglio le differenze:

Le inquiries che possono apparire sul credit report si dividono in due tipi: soft e hard inquiries. Mentre entrambe le tipologie permettono ad una parte terza (esempio la banca) di verificare il credit score e il credit report, solo le hard inquiries possono negativamente influire sul credit score. Vediamo in dettaglio le differenze:

- Soft Inquiries. Questo tipologia di richiesta si verifica in genere quando si richiede, in un processo molto ampio di controllo del background di un soggetto, il credit score. Caratteristica delle soft inquiries è l’assenza di permesso da parte del richiedente. Un esempio sono le società di carte di credito (come American Express) nel valutare se un soggetto è qualificato, oppure quando il soggetto stesso richiede il proprio credit score.

- Hard Inquiries. Occorrono in genere quando una istituzione finanziaria richiede il credit report al fine di decidere se concedere un mutuo o meno e a che tasso di interesse. Il richiedente, infatti, firma sempre un foglio in cui si delega l’istituzione a consultare tale report. E’ molto importante ricordarsi che in sede di richiesta di affitto di un appartamento il landlord vi richiederà l’autorizzazione a consultare il credit score: questa richiesta può essere contabilizzata come hard.

CONSIGLIO: al fine di non aumentare le inquiries durante la richiesta di una nuova carta di credito, guardate se avete delle carte dove siete già stati pre-qualificati. In genere, se avete un credit score alto, vi arriveranno delle lettere da parte di istituti come American Express, con scritto “you are pre-qualified”: se richiedete tale carta, è molto probabile che American Express non comunicherà tale richiesta ai credit bureaus (di conseguenza non cambierà il credit score). Se state invece cercando di affittare casa, cercate sempre di portare con voi un credit report già stampato: potrebbe essere che il landlord non effettui una hard inquiry, danneggiando il vostro credit score (spesso, però, i landlord non si fidano oppure ci guadagnano da tale operazione).

3.5 Credit Mix (10%)

Più tipologie di account abbiamo, meglio è. Le tipologie di account. Non vi è una formula esatta per capire quale sia il mix migliore. Al fine di aumentare il credit score, è buona cosa stipulare un mutuo (anche di import piccolo). Col passare del tempo, i pagamenti aiuteranno ad aumentare la fiducia da parte degli istituti di credito per esigenze future.

4. Come costruirlo

Per molti che si trasferiscono negli Stati Uniti, la mancanza di credit history può rappresentare un problema non indifferente. Al fine di costruire credit history, è necessario disporre di un Social Security Number (SSN), indispensabile in quanto gli istituti finanziari (es. Banche) inviano i dati ai credit bureaus, ossia coloro che elaborano i Credit Score e offrono Credit Reports ai chiunque ne necessiti (previo pagamento). Naturalmente, alle banche statunitensi non importa quanti soldi tu abbia in Italia o quale sia il tuo rating CRIF o Experian in Italia. Se non hai credit history negli USA, devi costruirlo da zero. Ma non ti scoraggiare: è possibile richiedere una Secured Credit Card presso la tua banca oppure una compagnia privata. Una carta di credito di tipo Secured, a differenza della classica carta di credito, richiede un conto corrente di deposito (security deposit account, CD certificate of deposit CD) utilizzato come garanzia con una durata temporale in media inferiore ai due anni. In questo modo, la banca o istituto finanziario osserverà se il cliente effettuerà i pagamenti in maniera regolare. In caso positivo, la banca offrirà eventualmente una carta di credito vera e propria, e si potrà incominciare a costruire il credit history. La linea di credito offerta in questo tipo di carte dipende da vari fattori, come lo stipendio (income), l’abilità nel pagare regolarmente e, naturalmente, il deposito offerto. Queste, in genere, sono le soluzioni più comuni:

- Capital One Secured Mastercard (https://www.capitalone.com/credit-cards/secured-mastercard/);

- Discover it Secured Credit Card (https://www.discover.com/credit-cards/secured/);

- Wells Fargo Secured Credit Card (https://www.wellsfargo.com/credit-cards/secured/);

- Bank of America Secured (https://www.bankofamerica.com/credit-cards/products/secured-credit-card/);

- U.S. Bank Secured Visa Card (https://www.usbank.com/credit-cards/secured-card.html).

Va segnalata, inoltre, la compagnia Nova Credit, specializzata nell’aiutare i propri clienti nel richiedere una carta di credito negli Stati Uniti utilizzato il credit score della nazione di provenienza del richiedente (www.novacredit.com).

5. Come verificarlo

Se pensate, invece, aver già costruito un po’ di credit history ma non avete ancora verificato il vostro punteggio, consiglio vivamente di scaricare la seguente applicazione sullo smartphone oppure iscriversi sul direttamente sul sito web www.creditkarma.com. Fornendo i propri dati, CreditKarma vi comunicherà istantaneamente il vostro punteggio. Se invece volete scaricarvi il proprio credit report, è necessario visitare il sito dei credit bureau (Equifax, TransUnion, Experian) e, al costo di $20 dollari mensili circa, potrete scaricarvi il vostro report in PDF.

6. Consigli

Per raggiungere oppure mantenere un ottimo credit score, destUSA vi consiglia di:

- effettuare regolarmente sempre i pagamenti, anche prima della due date;

- stare attenti quando richiedete una nuova carta di credito; la richiesta può abbassarvi il vostro punteggio. Cercate carte dove risultate pre-qualified, tramite lettere ricevute (offerte) oppure sui siti delle compagnie di carte di credito;

- tenere sempre il vostro balance il più basso possibile sulle carte. Non avvicinatevi mai al limite!

- stare attenti quando vi chiedono se volete una carta sconti nelle grandi catene retail; sono carte di credito.

- procurarvi un credit report nel caso siate nel processo di affittare un appartamento;

- se richiedete una nuova carta di credito, controllare che il vostro punteggio sia sufficiente per avere l’approvazione;

- aumentare il numero di carte oppure linee di credito dormienti (senza spese) appena potete (ad esempio, guardate la tabella nella sezione credit utilization).